人民网北京4月23日电 (黄盛)近期,北京股权交易中心发布了股权投资和创业投资份额转让相关的11项业务规则,为S基金份额转让提供指引和规范。

据悉,S基金即Secondary Fund,属于私募股权二级市场基金,主要进行私募股权投资基金权益交易。在私募股权投资基金的流动性需求下,应运而生的S基金交易,是基金份额持有人在基金清算前,实现退出的重要途径之一。

细看其流程分为从股权投资和创业投资份额权益登记托管、转让意向登记、发布转让基础信息、合格投资者账户开立、定向披露信息、中介服务机构报价及单向竞价、组织转让签约、结算及变更登记。

去年7月15日,国务院常务会议决定,在区域性股权市场开展股权投资和创业投资份额转让试点。S基金在区域性股权市场开展交易逐渐“松绑”。去年12月10日,证监会批复同意在北京股权交易中心开展股权投资和创业投资份额转让试点,进一步为私募股权基金提供缓释和退出通道,加速行业“募投管退”良性循环的生态体系,促进金融与产业资本循环畅通,提升资本市场流通性。

对于发展S基金,拓宽股权投资和创业投资退出渠道,增加资本市场流动性,全国社保基金理事会原副理事长王忠民表示,一级市场的早期投资流动性较差,但其可以通过长久的投资,深入挖掘到不确定风险背后的高收益。如果在基金直接股权投资份额最大固定的结构下产生价值百科和流动性,又为流动性风险提供金融加持,就需要S基金服务于非流动性资本。

“险资、社保基金等金融类长久基金架构的资产规模正在不断扩大,这一过程会促使基金机构把S基金打造成资本架构中的一个层级。”王忠民说,S基金交易是母基金产生流动性,产生新的交易、新的组合和新的结构的一个有效市场。

也有业内人士认为,单独依赖被投企业IPO无法覆盖股权投资基金的整体退出需求,S基金试点及其交易指引也就恰逢其时。但中国S基金的发展尚处于早期阶段,其又具备专业性强、信息高度不对称等特点,要实现快速大规模发展,仍有很多问题需要解决。

国务院发展研究中心金融所副所长陈道富表示,市场对流动性的要求逐步提高,再加上母基金的发展需要通过市场探索寻找新的流动性渠道,因此S基金备受关注。但S基金的发展具有信息不对称、评估机制、信任问题等痛点,解决这些痛点应尽可能利用市场内在的信任来形成特定范围内的标记,通过信任标记内化成交易的过程。

“同时,可以引入金融服务机构探索适当的标准化。标准化的过程不仅是产品要素的标准化,也是细分投资理念、尽调过程信息的标准。通过金融科技手段,也能将投资过程进行标准化记录,为流动性市场构建打下评估、定价等标准化基础。”陈道富说。

原标题:业界规范二手份额基金交易提升资本市场流通性

Arm Tech Symposia 年度技术大会:诠释面向 AI 的三大支柱,与生态伙伴

Arm Tech Symposia 年度技术大会:诠释面向 AI 的三大支柱,与生态伙伴 产业合作推动AI发展 高通孟樸:携手伙伴共抓5G+AI新机遇

产业合作推动AI发展 高通孟樸:携手伙伴共抓5G+AI新机遇 西门子2024 Realize LIVE用户大会:拥抱新质生产力,激发数智新动能

西门子2024 Realize LIVE用户大会:拥抱新质生产力,激发数智新动能 AI技术赋能内容生产全链路 芒果探索“文化+科技”的下一步

AI技术赋能内容生产全链路 芒果探索“文化+科技”的下一步 全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量”

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量” 情人节不止214 DR钻戒将七夕情人节传至海外

情人节不止214 DR钻戒将七夕情人节传至海外 “E动新生 旗心共创” “航价比之王”红旗E-QM5专场团购会火热爆单

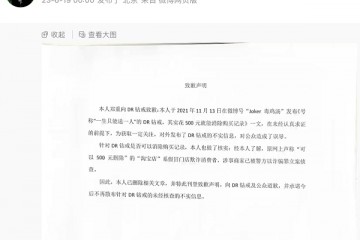

“E动新生 旗心共创” “航价比之王”红旗E-QM5专场团购会火热爆单 “DR购买记录可删”被证实是谣言,传谣者公开道歉

“DR购买记录可删”被证实是谣言,传谣者公开道歉 红旗新能源最新宠粉,E001首批盲订车主踏上“溯源之旅”

红旗新能源最新宠粉,E001首批盲订车主踏上“溯源之旅” 5月销量成绩瞩目 新能源战略引领红旗品牌再向上

5月销量成绩瞩目 新能源战略引领红旗品牌再向上