编者按:本文来自微信公众号“格隆汇新股”(ID:ipopress),36氪经授权发布。

作者 | 白夜

来源 | 格隆汇新股

数据支持| 勾股大数据

十年前,曾有一只“神股”,以当时A股史上最高发行价148元在深交所挂牌上市,凭借广阔的业务前景,在73.27倍的市盈率下也引得投资者争相竞购,开盘首日实现涨幅18.36%。

十年后,当年上市市值达到592亿市值的海普瑞,如今总市值不复当年,截至2020年4月7日收盘,公司股价不足22元,总市值265.8亿,不及当年一半。

近日,已在A股上市十年的海普瑞提交港交所上市资料。那这个昔日的“神股”企业,是否会再续“股王”神话还是会走下神坛?

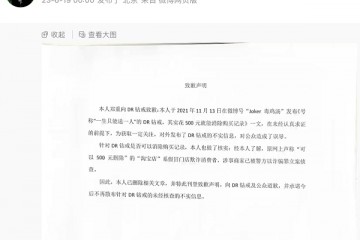

海普瑞(002399.SZ)上市至今股价表现

数据来源:WIND,格隆汇整理

01全球肝素原料药龙头,怎么就市值腰斩了?

我们先来回顾一下当时海普瑞在A股上市时候的行业地位介绍。

“海普瑞是从事肝素原料药的研究、生产以及销售的龙头企业,是国内肝素原料药行业唯一通过了美国FDA认证以及欧盟CEP认证的公司,目前肝素钠原料药的产销量居全球第一,产品出口率99%以上,客户均为世界知名的跨国医药企业。同时,公司在纯化,病毒灭活、组分分离,以及活性基因保护等方面都有世界先进的技术研发和工艺水平,也已经通过了国内SFDA的GMP认证,美国FDA以及欧盟EDQM的CEP认证。”

文中提及的肝素,是一种抗凝血药物,临床上大多数都用在血栓栓塞性疾病、心肌梗死、血液透析等病症。依诺肝素则是治疗各种适应症(包括静脉血栓栓塞及肺栓塞)的金标准,具有巨大的市场需求及庞大的市场潜力。自1987年首次获批以来,依诺肝素制剂已在一百多个国家上市销售,是世界上销量最高的LMWH药物。

肝素产业链图解

数据来源:公司招股书,格隆汇整理

根据弗若斯特沙利文的数据,按照2018年全球收益计算,海普瑞是全球最大的肝素API供应商,占据40.7%的全球市场占有率,大于第二及第三大参与者的总和。

同时海普瑞是中国最大及全球第四大依诺肝素钠注射液生产商及销售商,占据5.4%的全球市场占有率,也是唯一一家在欧盟累计销售超过1亿剂依诺肝素钠注射液的中国制药公司。海普瑞也是中国依诺肝素注射液市场的第二大供应商,占据11.3%的市场占有率。

从公司营收上来看,公司的肝素业务有90.8%的收入来自于海外市场,包括36个国家市场获批,15个国家销售。全球化战略使得海普瑞充满市场想象力,但是凡是都有两面性,9成以上收入来自于海外,换句话就是出口价格会对公司的业务收入带来极大的影响。

贴一张从WIND上找来的肝素出口价格走势,看一下什么叫上市即巅峰。

海普瑞在2010年上市A股,上市之前2006年出口平均单价一路上涨,从大约1000美元/千克的出口平均单价,一路上涨到2010年左右,高峰值对应的出口平均单价基本处于超过10000美元/千克的价格。随后,价格开始滑落,2015年基本回归到2000美元/千克的水平,之后再也难以触及上市之时的价格高点。

肝素出口价格走势

数据来源:WIND,格隆汇整理

出口单价上市前一路上涨,甚至一年内可以翻个3,4倍价格,给足了投资者的想象力,但是随着之后价格回落,投资者对他的热情也逐渐冷淡了下来。借用当时上市时候的一份券商研报观点:“上市定价148元/股,属于一定的高估的,至少已经将今年的业绩已经提前反映了。”换言之,上市的价格就已经透支了未来一段时间的业绩预期。

02如今再战港股,是为何?

那么海普瑞再战港股,到底是为何?从他的财务状况中可以探知一二。

虽然港股提交的招股书,只是更新到2019年9月,但从A股最新披露的2019年业绩快报中能够正常的看到,营业收入下滑十分明显。

2019年海普瑞营业收入46.25亿元,同比下滑3.95%,而在2018年,公司营业收入同比增长69.34%。

自上市以来营业收入情况

数据来源:WIND,格隆汇整理

营业收入增速仿佛过山车,海普瑞的现金流也是有点吃紧。

根据WIND多个方面数据显示,除了2010年上市融资外,公司发起了4次债务融资。2016年11月公司曾发公司债券,募集资金10亿元。而等到2019年,至今不到一年的时间,公司就发起了三次公司债券融资,分别募集资金为7亿元、4.3亿元以及8.7亿元。换言之,公司已经在一年内通过发债形式直接融资20亿。

公司历年融资结构统计以及直接融资明细

数据来源:WIND,格隆汇整理

03未来是否还有机会与看点?

说了这么多,难道海普瑞真的会走下神坛,H股上市不值得关注吗?倒也不是,还是有值得期待的业务板块的。发展至今,公司除了肝素的业务以外,还在布局创新药,同时也在做CDMO业务。

海普瑞2017-2019产品及服务收入明细

资料来源:公司招股书,格隆汇整理

先来看核心业务肝素业务,未来肝素产品有望价量齐升。2018年底爆发非洲猪瘟,自2019年初起种猪的数量不断减少,导致了猪小肠的供应短缺和价格持续上涨,进而导致肝素产品的供应短缺和价格持续上涨,最终导致肝素产品的产量减少和价格持续上涨。海普瑞掌握有产业链的上游,自身原材料供应稳定,同时长期定价合约逐步履行完毕可重新议价,未来可通过重新议价把成本上升部分传导给消费终端。结合全球肝素产品需求上升趋势,海普瑞营收有望踏入增长通道。

全球肝素API价格及预测(2014年至2024年(E))

资料来源:弗若斯特沙利文分析,格隆汇整理

其次,创新药物或为公司带来发展机会。海普瑞目前已取得中国地区五项管线药物的独家开发和商业权利,其中两项正处于III期临床试验,两项正处于II期临床试验。创新药Oregovomab已被证实在治疗晚期原发性卵巢癌患者的联合疗法中具备安全性及疗效。创新药AR-301(Salvecin)已被证实在治疗绿脓杆菌引起的肺炎疗效比单纯使用抗生素更好。一旦药物开发成功,海普瑞对药企的持股及在中国的独家销售权利将会给企业业绩带来强大推力。

公司研发产品管线

数据来源:公司招股书,格隆汇整理

此外,CDMO业务带来全新增长亮点。海普瑞通过赛湾生物及SPL两个平台经营CDMO业务,为客户提供包括研发、制造、质量控制及计划安排等贯穿整个药物开发周期的服务。同时自有的CDMO平台也协助海普瑞能够快速开发多元化的创新药管线。CDMO业务的产生,为海普瑞带来了除肝素产品外的收入,有效降低了企业单一经营的风险,也提高了企业的科研能力。自CDMO业务开发以来,业务收入占海普瑞总营收比重逐年稳步上涨,2018年业务已跨过盈亏平衡线,有望为企业带来盈利增长亮点。

04结语

海普瑞此次赴港IPO,主要目的是为了更好的进行全球布局,毕竟肝素业务有9成以上来自于海外市场,这样一个时间段出口价格显得特别的重要。出口价格上升,鸡犬升天,价格滑落,一地鸡毛。伴随着制作肝素的原材料猪的价格持续上涨,出口价格在2019年再次反弹,但是还是不能掩饰当年营业收入下滑的事实。不过作为周期性较强的原材料,未来一段时间或许还会上涨。

再看公司的其他业务,也就是现在传统药企都得去做的事情,那就是布局创新药。医改政策下,创新药才是传统药企的出路。但是创新药是很烧钱的,此前上市的不少未盈利生物科技类公司,研发创新药基本都是几千万的研发支出。再看公司布局的创新药,直接控股的创新药,还在NDA阶段,没有上临床,等到进行临床试验,研发支出必然加大。如果不像之前通过发债进行融资,那么换个市场进行再次融资,也是一种为创新药输血的方式。

至于CDMO业务,现在市场上对于CMO/CDMO业务还是比较看好的,市场空间大,需求量也不低。不过相比起专业的CDMO公司,海普瑞更多的是用来扩充产业链条。例如通过美国的子公司收购的赛湾生物,拥有微生物生产线、哺乳动物细胞培养生产线以及pDNA生产线。

总的来说,赴港上市的海普瑞很难如当年定价“一定发”的148元上市,高估的市场估值为后续发展带来了不小的压力。如果回归理性的话,此次疫情对于原材料的价格和销量将会有所影响,特色原料药需求或许会进一步提升,能够直接进行关注。

Arm Tech Symposia 年度技术大会:诠释面向 AI 的三大支柱,与生态伙伴

Arm Tech Symposia 年度技术大会:诠释面向 AI 的三大支柱,与生态伙伴 产业合作推动AI发展 高通孟樸:携手伙伴共抓5G+AI新机遇

产业合作推动AI发展 高通孟樸:携手伙伴共抓5G+AI新机遇 西门子2024 Realize LIVE用户大会:拥抱新质生产力,激发数智新动能

西门子2024 Realize LIVE用户大会:拥抱新质生产力,激发数智新动能 AI技术赋能内容生产全链路 芒果探索“文化+科技”的下一步

AI技术赋能内容生产全链路 芒果探索“文化+科技”的下一步 全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量”

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量” 情人节不止214 DR钻戒将七夕情人节传至海外

情人节不止214 DR钻戒将七夕情人节传至海外 “E动新生 旗心共创” “航价比之王”红旗E-QM5专场团购会火热爆单

“E动新生 旗心共创” “航价比之王”红旗E-QM5专场团购会火热爆单 “DR购买记录可删”被证实是谣言,传谣者公开道歉

“DR购买记录可删”被证实是谣言,传谣者公开道歉 红旗新能源最新宠粉,E001首批盲订车主踏上“溯源之旅”

红旗新能源最新宠粉,E001首批盲订车主踏上“溯源之旅” 5月销量成绩瞩目 新能源战略引领红旗品牌再向上

5月销量成绩瞩目 新能源战略引领红旗品牌再向上