原标题:二代个人征信体系将上线 钻空行不通

为个人买房、消费出具“信誉通行证”的个人征信体系行将晋级。新京报记者1月9日从央行征信中心方面证明,第二代个人征信体系暂定于1月20日上线,在此前会有一段维护期。

近期一位挨近金融监管的人士对新京报记者表明,要警觉征信数据搜集鸿沟,以必要准则搜集,不能随意搜集,否则是对老百姓隐私的极大侵略。

二代个人征信体系暂定1月20日上线

1月8日晚间,有新闻媒体报道称,央行将在1月20日左右上线第二代个人征信体系并供给查询,不过个人征信报送功用预计会延迟到5月份才正式上线。新京报记者1月9日证明,二代体系暂定于1月20日上线。

上一年4月商场就曾撒播,二代征信体系将上线,对应的新版信誉陈述归入多方面信息,包括一起告贷人、信誉卡大额专项分期、个人为企业担保、逾期后还款等。业界人士剖析称,若照此履行,想经过假离婚享用首套房优惠告贷方针、经过销户洗白征信等做法都将行不通。

新体系上线此前已有伏笔,央行年头接连多天发布有关征信的信息。1月2日,央行征信中心发表,2019年1月至11月,个人和企业征信体系累计查询量分别为21亿次和9772万次,日均查询量分别为628万次和30万次。1月5日,央行2020年工作会议里说到,“稳步推动征信二代体系上线晋级,加强个人征信信息安全办理和个人隐私维护”、“立异改善小微企业征信服务”。

1月6日,央行征信中心布告称,为进步服务才干,个人信誉信息服务途径方案于2020年1月14日17时至2020年1月19日8时进行体系晋级,到时将暂停对外服务。期间如急需查询个人信誉信息,可带着自己身份证件至当地查询网点现场查询。

此外,对其时征信体系搜集信息规模,央行征信中心副主任王晓蕾2日介绍,其时我国征信体系依法合规搜集的反映告贷人信誉情况的信息,最重要的包括三类:一是个人信贷信息,到2019年11月底,个人征信体系接入各类放贷组织共3693家,已根本完成对个人金融信誉信息的广掩盖;二是“先消费后付款”的信誉信息,最重要的包括电信等公用事业缴费信息,这类信息能够在必定程度上协助短少信贷记载的个人树立信誉档案;三是公共信息,最重要的包括行政许可与处分信息、法院失期被履行人信息等。

“假离婚买房”等投机行为将行不通

事实上,上一年4月商场就曾传出二代征信体系将上线的音讯,其时央行予以了否定,不过对应的新版信誉陈述因触及面显着扩展而遭到广泛评论,其剑指假离婚买房、打时刻差告贷、销卡洗白征信等投机行为。

归纳央行此前布告和业界剖析,新版信誉陈述将有几方面改变。例如添加“一起告贷”信息搜集内容,表现夫妻两边的负债情况,即使离婚,非主贷人再次买房也归于有房有贷,无法享用首套房的各种优惠。

新版征信的信息更新更及时,各组织需求在搜集时点T+1向征信中心报送数据,曾经或许需求一个月乃至更久才干更新征信数据,但今后想使用这段时刻差去请求告贷将不通。

分期告贷也会清晰表现。此前,车位贷、装饰贷等本质为大额信誉卡分期,但在旧版征信陈述中无法被辨认出来。新版征信陈述将表现分期时刻和分期金额,个人需求操控好自己的负债比。

还款记载保存期延伸至5年。旧版征信陈述首要记载近二年的还款情况,只要逾期、呆账等不良信息才会自间断之日起保存5年,新版征信陈述将还款记载延伸至5年。一起添加展现“已销户贷记卡近五年还款记载”,假如想经过还清欠款后销户的方法得到一份“洁净”的征信陈述,5年内都会行不通。

个人信息搜集愈加全面详实。在新版征信陈述中,将完好展现个人学历信息、工作情况、电子邮箱信息、通讯地址、户籍地址、一切个人手机号,爱人信息也会较完好表现。此外,新版征信陈述还将归入更多公共组织信息,比方自来水事务缴费情况、欠税、民事判决、强制履行、行政处分、低保救助、执业资历和行政奖赏等。为别人供给担保也会上征信陈述。

不过一些信息何时归入还在研讨中。王晓蕾表明,如水电燃气缴费归于“先消费后付款”的信誉信息类别,从现在我国的情况看,该部分数据质量有待进步。未来跟着信息化、实名制程度的进步,将研讨把这部分数据归入征信体系中。

■延伸

警觉征信数据搜集鸿沟,应以必要准则搜集

个人征信现已像一张网,逐渐将人们日常日子各个维度信息收罗其间,但信息搜集鸿沟也引发热议。

上一年末,商场传出北京公租房违规将归入征信、探究无偿献血归入社会征信体系等音讯。一位挨近金融监管的人士在承受新京报记者正常采访时清晰,要警觉征信数据搜集鸿沟,以必要准则搜集,不能随意收,否则是对老百姓隐私的极大侵略。对献血等行为归入征信,他以为不能用个人品德衡量征信水平,现在这些信息对金融活动也没有影响。

谈及征信信息搜集鸿沟和扩宽维度的利害,苏宁金融研讨院特约研讨员何南野对新京报记者表明,征信是有鸿沟的,并不在于越多越好,而在于其时征信体系所具有的信息,是否能够充沛真实地反映个人的信誉情况,假如能够充沛反映,那就没有必要再去涵括更多维度的信息。

“拓宽征信维度有利有弊。有利的一方面在于,拓宽的某一维度,正好能够补偿其时征信信息的某些缺失,然后有利于我国征信体系的完善。晦气的一方面在于,过度拓宽无关的征信信息,将形成社会资源的巨大糟蹋,投入产出比不抱负。一起,过度的无关的征信信息,反而将弱化征信体系的准确性,形成无关的差错搅扰,进而对某些人群发生晦气的征信影响。”何南野称。

应怎么防备信誉机制被乱用?

何南野以为,一是央行征信体系应强化对征信要素的研讨,重视对要害征信要素的提取,而非强求八面玲珑,以进步征信体系的中立性和准确性,进步投入产出比。二是监管部门对归入征信体系的行为信息要进行充沛的证明,避免无关的征信信息、有或许对大众信誉进行误导的信息、难以界定的征信信息被归入征信体系。三是对某些归入征信体系的触及民生的征信信息,应给民众供给充沛的申述途径,要根据民众的申述理由,考虑一些非客观因素,终究做出对征信信息的保持或更改行为。

新京报记者程维妙

Arm Tech Symposia 年度技术大会:诠释面向 AI 的三大支柱,与生态伙伴

Arm Tech Symposia 年度技术大会:诠释面向 AI 的三大支柱,与生态伙伴 产业合作推动AI发展 高通孟樸:携手伙伴共抓5G+AI新机遇

产业合作推动AI发展 高通孟樸:携手伙伴共抓5G+AI新机遇 西门子2024 Realize LIVE用户大会:拥抱新质生产力,激发数智新动能

西门子2024 Realize LIVE用户大会:拥抱新质生产力,激发数智新动能 AI技术赋能内容生产全链路 芒果探索“文化+科技”的下一步

AI技术赋能内容生产全链路 芒果探索“文化+科技”的下一步 全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量”

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量” 情人节不止214 DR钻戒将七夕情人节传至海外

情人节不止214 DR钻戒将七夕情人节传至海外 “E动新生 旗心共创” “航价比之王”红旗E-QM5专场团购会火热爆单

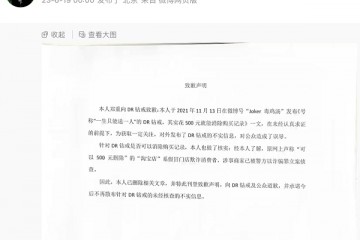

“E动新生 旗心共创” “航价比之王”红旗E-QM5专场团购会火热爆单 “DR购买记录可删”被证实是谣言,传谣者公开道歉

“DR购买记录可删”被证实是谣言,传谣者公开道歉 红旗新能源最新宠粉,E001首批盲订车主踏上“溯源之旅”

红旗新能源最新宠粉,E001首批盲订车主踏上“溯源之旅” 5月销量成绩瞩目 新能源战略引领红旗品牌再向上

5月销量成绩瞩目 新能源战略引领红旗品牌再向上