编者按:本文来自微信公众号“IPO那点事”(ID:ipopress),作者 抹茶拿铁,36氪经授权发布。

今年的教育新股无论从数量还是质量来说,都并不逊色于2018年。

“教育之于心灵,犹雕刻于大理石”。在人类文明的发展史上,教育始终是绕不开的重要课题。从K12到高等教育,再到目前正火的在线教育赛道,行业里不仅塞满了慢慢的变多的上市公司,也随之涌现了一批带着高估值光环的独角兽们。

虽然教育本身被视为造福社会大众的公共事业,但要让近14亿的中国人口都可以受到良好的教育,仅靠政府的力量是远不够的,这也是资本投资中国教育的基本逻辑---教育行业自带风口属性。

而在经历了2018年严格的政策规范后,教育行业的估值似乎也开始趋于冷静,目前港股的平均市盈率回归到近30倍。不过,这并不代表教育市场IPO“遇冷”,相反的,回顾2019年教育行业的IPO情况,今年的教育新股无论从数量还是质量来说,都并不逊色于2018年。

2019年教育行业IPO“遇冷”?

回溯2019年,算上分别在美股和A股借壳的ACG国际艺术教育和中公教育,教育行业全年度共计实现IPO15家,这个数量略微超过2018年的13家。单从数量上来看,今年教育公司IPO的情况还算比较乐观,并未如传闻中的遭遇寒冬,只是资源可能更加向行业的头部倾斜,包括职教龙头中国东方教育、在线教育龙头新东方在线、大湾区民办高校龙头中国科培、K12课外培训龙头思考乐教育等。

1. 依然以香港为上市“主战场”

就上市地点而言,2019年15家中有10家均选择在香港挂牌,5家选择在美股,1家选择在A股。众所周知,中国内地对于教育公司的审批较为严苛及漫长,所以A股很少会有教育类标的。而在赴港和赴美的选择当中,更多的公司由于地缘、语言优势,以及和内地的紧密合作等而选择前者。2018年,教育行业的上市地点分布也大致如此,可以预测未来长时间这样的格局并不会改变。

2. K12学校“缺席”IPO,或受政策波及

就业务范围而言,我们大家可以看到2018年共有21世纪教育、天立教育、博骏教育3家K12学校上市,而2019年除了有主营K12课外培训业务的跟谁学、思考乐教育上市外,并未有相关的K12学校上市。K12学校的IPO“缺席”,主要是由于2018年民促法送审稿的“黑天鹅”事件,给K12学校未来的外延扩张带来了强烈的不确定性,资本进程也相对放缓。

3. 大湾区高教成上市“主力军”

同时,高教公司则成为2019年教育行业IPO的“主力军”,年内共有银杏教育、中国科培、嘉宏教育、中汇集团、华立大学、辰林教育6家公司上市。有必要注意一下的是,其中,中国科培、中汇集团及华立大学的业务均深耕于粤港澳大湾区,凭借区域经济的优势,他们上市融资主要目的是为未来的收并购发展做准备。而银杏教育及辰林教育均为经济相对落后区域(四川、江西省)的单体高校公司,上市融资更多的是出于缓解负债以及扩充体量的考量。

4. “明星光环”公司概览

中公教育借壳亚夏汽车成功A股上市,成为“公考第一股”。截至目前,公司市值已突破千亿,成为国内继新东方、好未来之后的第三大教育巨头。

美股上市的跟谁学是首家A轮融资后便实现盈利的K12在线教育公司,率先打通在线直播大班课模式。

正式登陆纽交所的网易有道则成为网易旗下第一个独立分拆上市的公司,也标志着网易的教育资产证券化领先BAT等一众互联网巨头。

在香港主板挂牌的新东方在线于2014年从新东方集团分拆后,已经成长为中国最大的在线教育供应商,也是香港“在线教育第一股”。

上市破发成常态,但股价累计涨幅乐观

具体看港股教育板块的IPO打新情况。2019年截至目前,香港共有10只新上市的内地教育股,期内融资额最高的是中国东方教育,融资总额达到47.69亿港元,入场费为6,192港元,不过最终认购不足。相反,融资总额仅有1.01亿港元排名垫底的向中国际,公开发售超额认购却高达379.15倍,入场费5,737港元。

涨幅方面,其中累计涨幅最高的为思考乐教育,股价涨幅高达173.97%,其次为80.00%的新东方在线和52.54%的中汇集团。从下方图表可以清晰地看到,10只香港上市的教育股中,仅有3只是下跌的,分别是辰林教育、华立大学以及向中国际,其中向中国际以累计63.67%的跌幅排名垫底。综合来说,今年香港教育新股上市后的股价受政策影响并不大,总体还是保持上扬的趋势,且股价累计下跌的公司均为最近2个月上市,参考行业大趋势后续股价或有修复的空间。

就估值而言,除了K12课外培训赛道的思考乐教育和职业教育赛道的中国东方教育市盈率显著领先行业外,高校类标的平均估值则处于10-30倍之间,反映出行业在经历了政策“黑天鹅”事件后,估值趋于冷静。

不过,有必要注意一下的是,虽然股价的累计涨幅大多表现不错,但教育股的上市破发也成了行业常态,破发率达到约50%,包括中国东方教育、新东方在线、银杏教育、华立大学、向中国际、嘉宏教育、辰林教育等公司均遭遇破发,延续了2018年上市潮+破发潮的尴尬局面,给只想通过打新马上“吃肉”的投资者敲响警钟。

最后,通过总结公开发售超额认购情况及首日上市表现,也可以得出二者间并无直接关系,认购大热的公司未必大涨。例如,超额认购近380倍的向中国际,首日破发程度也是最高的,反而认购不足的嘉宏教育,上市首日股价上涨逾10.00%。

看到赴美方面,跟谁学上市至今的累计涨幅为95.92%位居榜首,有道及华富教育则分别下跌16.47%及66.40%,可见中国的教育公司在美国并没有在香港市场“吃香”。

2020年教育行业IPO怎么看?

几家欢喜几家愁。除了成功上市的教育公司外,2019年也有4家教育公司IPO折戟,他们分别是益达教育、沪江、尚德启智教育和莲外教育。同时,还有在美谋求独立上市,经历了6个月周旋却宣告失败,最终只能通过借壳上市的美联英语。

今年5月份,成立了18年的沪江赴港上市梦碎,并陷入了全线裁员、整体崩盘的巨大漩涡之中。随后,沪江又被曝出对赌协议触发,创始人出局的惨痛故事。定位在高端英语培训的美联英语,则被质疑存在分期贷款“免息”的陷阱。沪江和美联英语都是国内家喻户晓的知名教育品牌,两大教育巨头IPO的“滑铁卢”,也折射出长期资金市场开始对于教育类标的谨慎。

回想这一年,曾被称为中国“成人英语培训四巨头”之一的韦博英语,因资金链断裂而轰然倒下。连龙头都倒下,整个行业的经营“寒流”自更不用说。根据企查查提供的数据,2019年共计有1.2万家教育投资机构关停倒闭,包括有维乐教育、朗播网、高冠教育、凯瑞宝贝、朗恩儿童英语、培正逗点等知名机构。

多个方面数据显示,2019年上半年,教育行业共发生167起投融资事件,相较2018年上半年的342起数额,缩水了近一半。可见,虽然今年教育行业IPO的数量依然坚挺,但背后资本的热情其实已经在逐渐退却。而对教育行业IPO来说,除了资本的风向外,政策风向也对行业起到决定性的作用:

职业教育方面,2019年进入了政策密集期,更多政策的细节开始落地,政府鼓励民营资本兴办职业教育的基调已定下;K12学校方面,今年的政策可以概括为“公民同招”和“摇号录取”,旨在更大范围内实现公平教育;校外教育机构方面,学生减负、机构专项整改、教师资格证等一系列政策出台,让原本处于野蛮生长的教育机构得到有效监管;高等教育方面,则是受到政策影响最小的。从今年教育股的收并购进程就能够准确的看出,板块绝对没受到政策影响,大多数公司业绩在内生+外延的驱动下,仍然录得了较高的增速。

综合行业政策风向,民办职业教育及高等教育或是长期红利最为充足的赛道,未来板块上市的动力最为充足。课外培训机构由于集中度尚低,长期缺乏监管,以及存在暴雷的可能性,仍需时间进行整合。至于K12学校板块,由于政府政策仍不明朗,或将继续影响接下来板块的上市情况。

展望2020年,在暴雷的恐慌下,教育行业的资本资源将更多地流向那些头部且拥有稳定现金流的教育标的,包括头部课外培新机构、职业教育及高等教育板块等。在政策的不断深化整合下,教育行业长期的发展依然看好。

Arm Tech Symposia 年度技术大会:诠释面向 AI 的三大支柱,与生态伙伴

Arm Tech Symposia 年度技术大会:诠释面向 AI 的三大支柱,与生态伙伴 产业合作推动AI发展 高通孟樸:携手伙伴共抓5G+AI新机遇

产业合作推动AI发展 高通孟樸:携手伙伴共抓5G+AI新机遇 西门子2024 Realize LIVE用户大会:拥抱新质生产力,激发数智新动能

西门子2024 Realize LIVE用户大会:拥抱新质生产力,激发数智新动能 AI技术赋能内容生产全链路 芒果探索“文化+科技”的下一步

AI技术赋能内容生产全链路 芒果探索“文化+科技”的下一步 全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量”

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量” 情人节不止214 DR钻戒将七夕情人节传至海外

情人节不止214 DR钻戒将七夕情人节传至海外 “E动新生 旗心共创” “航价比之王”红旗E-QM5专场团购会火热爆单

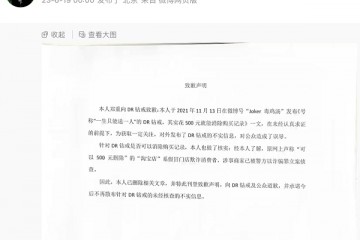

“E动新生 旗心共创” “航价比之王”红旗E-QM5专场团购会火热爆单 “DR购买记录可删”被证实是谣言,传谣者公开道歉

“DR购买记录可删”被证实是谣言,传谣者公开道歉 红旗新能源最新宠粉,E001首批盲订车主踏上“溯源之旅”

红旗新能源最新宠粉,E001首批盲订车主踏上“溯源之旅” 5月销量成绩瞩目 新能源战略引领红旗品牌再向上

5月销量成绩瞩目 新能源战略引领红旗品牌再向上