根据SEMI统计,全球半导体设备销售额从2013年的约318亿美元增长至2018年的预估621亿美元,年均复合增长率约为14.33%,目前,中国已成为仅次于韩国的全球第二大半导体设备需求市场,2018年半导体设备销售额约占全球半导体设备市场的21%。中微公司作为半导体设备制造商,凭借面向集成电路销售的刻蚀设备、面向LED领域销售的MOCVD,慢慢的变成了国内半导体设备行业的头部厂商。

近期财报显示,公司2019年前三季度营业收入12.18亿元,同比增长24.75%;归属于上市公司股东的净利1.35亿元,同比增长399.14%。我们研究了招股书中关于公司的业务发展路径后,发现公司自2017年将营收主力由刻蚀设备切换为MOCVD后,业绩扭亏为盈并在此后一路大涨。而实际上,当前集成电路(刻蚀设备为主要需求品)依旧占据半导体下游产业中的最大需求,那么公司为何会从LED领域(MOCVD为主要需求品)切入并且实现了利润爆发?本文将从业务情况、行业趋势上对中微公司进行拆解。

公司于2019年7月22日上市,截至2019年11月20日13:38,公司股价为71.60元。

中微公司成立于2004年,主要从事半导体设备的研发、生产和销售,通过向下游集成电路、LED芯片、先进封装、MEMS等半导体产品的制造公司销售刻蚀设备和MOCVD设备、提供配件或服务实现收入和利润。

从产业链上看,公司所处的半导体设备处于半导体产业链的上游环节之一,主营产品中的刻蚀设备对应产业链下游的集成电路,MOCVD则对应LED(光电子器件)。

从市场规模来看,集成电路和光电子器件是半导体产品的主要门类。据WSTS的数据,2018年集成电路、光电子器件、分立器件和传感器的全球市场规模分别为3,933亿美元、380亿美元、241亿美元和134亿美元,占4,688亿美元半导体市场整体规模的比例分别约为83.9%、8.1%、5.1%和2.9%;相较于2017年,集成电路增长14.6%,光电子器件增长9.3%,分立器件增长11.7%,传感器增长6.0%。

公司业绩近三年的快速增长也得益于产品所在的行业红利。根据招股书,2016-2018年,公司营收分别为6.1亿元、9.7亿元、16.4亿元,年均增长率达到64%。其中,主营业务收入占总营收超99%。从细分产品来看,刻蚀设备和MOCVD占据了主营收入的99%以上,并且MOCVD设备营收在2017年之后成为超越刻蚀设备的第一大营收来源,年均增长率分别为330%、57%,而对应的刻蚀设备营收虽在缓慢增长,但占主营业务收入比重已经从2016年的96.38%掉到了40.47%。

主营业务收入

专用设备收入细分

能够准确的看出,中微公司主营业务的增长情况与行业整体增长趋势不一样,但是公司却凭借MOCVD实现了扭亏为盈并且营收大涨,这一点需要结合外部市场环境来看。

刻蚀设备方面,尽管其下游的集成电路占据了半导体行业最大的市场需求以及增长量。但目前行业处于被欧美厂商高度垄断状态,以泛林半导体、东京电子、应用材料、北方华创为代表。The Information Network多个方面数据显示,这几家公司在 2017 年占据刻蚀设备总市场占有率的94%,行业集中度高,技术壁垒明显。Gartner对全球电容性刻蚀设备市场规模的统计数据,中微公司的电容性刻蚀设备的全球市场占有率占比约在1.4%左右。

但从毛利率上看,中微公司已超过行业平均,并且与行业头部的差距并不大。公司通过技术研发使得产品性能接近国际领先水平,但在资金实力方面依旧处于弱势地位,加上国内半导体行业起步较晚,国内公司的发展阻力较大。中微公司能够占据全球市场1.4%,已经使其处于国内同行的头部位置。实际上国内集成电路设备的国内市场自给率仅有5%左右,在全球市场仅占1-2%,技术含量最高的集成电路前道设备市场自给率更低。中国半导体设备严重依赖进口。

刻蚀设备毛利率对比

MOCVD方面,2017年以前,国内市场主要由维易科、爱思强等国际企业占据主要市场占有率,2017年后,公司抓住了增量市场——氮化镓基LED用MOCVD,使得公司的MOCVD设备产品逐步取得突破,并在2018年占据了全球市场的领先地位。

目前MOCVD设备下游应用最重要的包含蓝光LED,蓝光LED则大多数都用在照明领域。蓝光LED与荧光粉的组合促生了取代白炽灯、荧光灯的新一代照明市场。更有必要注意一下的是,蓝光LED和氮化镓有密不可分的联系,蓝光LED研发取得突破的关键是科学家们找到了氮化镓这种具有较大禁带宽度的半导体材料。氮化镓基LED促进了照明行业的发展。

目前MOCVD设备大多数都用在氮化镓基及砷化镓基半导体材料外延生长,其中氮化镓基LED MOCVD大多数都用在生产氮化镓基LED的外延片。根据LED inside的多个方面数据显示,2018年全年氮化镓基MOCVD的新增数量为215台,砷化镓基MOCVD的新增数量为65台,氮化镓基MOCVD设备约占全部MOCVD市场占有率的77%。

公司抓住了新增市场并在2017年推出了以Prismo A7型号为代表的MOCVD设备,销售单价同比大幅增长79.20%,全年MOCVD设备收入同比增加51,473.98万元,增幅3304.74%;2018年,公司MOCVD设备收入同比增加30,174.73万元,增幅56.90%,设备销售数量较2017年增长85.96%,不过由于公司为进一步扩大市场占有率,策略性地降低产品销售价格,使得2018年营收增速有所放缓。

抓住增量市场,使得公司快速占据了行业头部位置。根据IHS Markit的统计,2018年中微公司的MOCVD占据全球氮化镓基LED用MOCVD新增市场的41%;尤其在2018年下半年,中微公司的MOCVD更是占据了全球新增氮化镓基LED MOCVD设备市场的60%以上。2018年公司在全球氮化镓基LED MOCVD设备市场占据领先地位。这也解释了为什么公司凭借MOCVD设备实现了扭亏为盈且业绩大涨。

不过在毛利率方面,由于2018年公司对MOCVD设备采取了策略性的市场降价,使得当年毛利率低于行业平均以及头部两大企业。

MOCVD毛利率对比

研发投入方面,2016-2018年公司研发投入持续增长,但是由于上涨幅度不及营收增速使得研发占营收比重有所下降。

研发投入

同样由于营收的高速增长,公司的销售成本占营收比重远超行业平均4%,不过这一比重正在逐年下降,从2016年的21%降到了2018年的13%。

主要成本

此外,公司获得大量订单的同时也潜在着存货跌价的风险。2016-2018年,公司的存货余额分别为38,386.17万元、95,049.79万元和130,720.97万元,占流动资产的比例分别为49.68%、53.90%和45.77%。发出商品账面价值分别为12,630.90万元、39,876.94万元和59,363.48万元,占存货账面总价值的比例分别为38.20%、44.63%和47.58%,账面价值相对较高,且在报告期内随公司业务发展逐年增加。

因此,基于市场发展以及满足公司自身运营的需求,中微计划募资10亿元,用于扩大产能及研发投入。

Arm Tech Symposia 年度技术大会:诠释面向 AI 的三大支柱,与生态伙伴

Arm Tech Symposia 年度技术大会:诠释面向 AI 的三大支柱,与生态伙伴 产业合作推动AI发展 高通孟樸:携手伙伴共抓5G+AI新机遇

产业合作推动AI发展 高通孟樸:携手伙伴共抓5G+AI新机遇 西门子2024 Realize LIVE用户大会:拥抱新质生产力,激发数智新动能

西门子2024 Realize LIVE用户大会:拥抱新质生产力,激发数智新动能 AI技术赋能内容生产全链路 芒果探索“文化+科技”的下一步

AI技术赋能内容生产全链路 芒果探索“文化+科技”的下一步 全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量”

全国人大代表刘宏志:推动数字乡村建设、激发乡村振兴“数智力量” 情人节不止214 DR钻戒将七夕情人节传至海外

情人节不止214 DR钻戒将七夕情人节传至海外 “E动新生 旗心共创” “航价比之王”红旗E-QM5专场团购会火热爆单

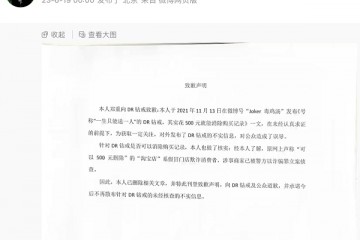

“E动新生 旗心共创” “航价比之王”红旗E-QM5专场团购会火热爆单 “DR购买记录可删”被证实是谣言,传谣者公开道歉

“DR购买记录可删”被证实是谣言,传谣者公开道歉 红旗新能源最新宠粉,E001首批盲订车主踏上“溯源之旅”

红旗新能源最新宠粉,E001首批盲订车主踏上“溯源之旅” 5月销量成绩瞩目 新能源战略引领红旗品牌再向上

5月销量成绩瞩目 新能源战略引领红旗品牌再向上